Newsletter Corporate Banking

EDITION N°2 - 2016

ENTRETIEN BMCI Leasing

1- DÉFINITION DU LEASING

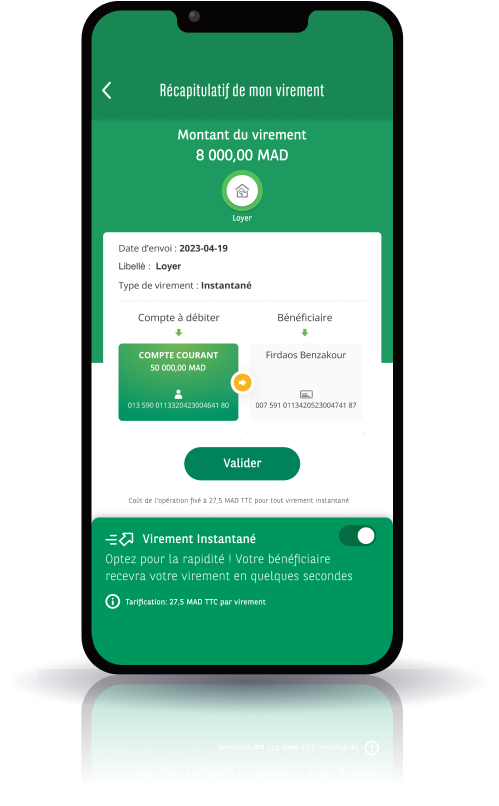

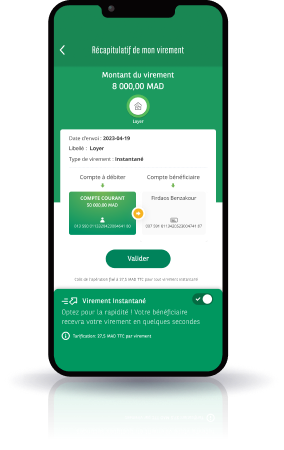

Pour faire le parallèle avec d’autres modes de ƒinancement, notamment le crédit bancaire classique où la Banque met à la disposition de son client les fonds nécessaires à la réalisation de son investissement, le leasing est un mode de ƒinancement basé sur un système un peu particulier, à savoir la location assortie d’une promesse de vente, appelée communément, option d’achat.

Lors d’une opération de leasing, l’établissement de crédit-bail met à la disposition de son client l’actif ou le matériel dont il aura besoin pour assurer le développement de son activité.

Ce qui fait que tout au long de la durée du contrat, le client reste locataire de l’actif, lequel demeure juridiquement propriété de l’Etablissement de crédit jusqu’à la réalisation de la promesse de vente mentionnée auparavant.

De par sa particularité, une opération de leasing met à contribution trois intervenants :

- le client ou le crédit preneur : il prend à sa charge d’arrêter le choix de l’actif, objet de son investissement, à travers différentes consultations que ce soit pour une acquisition locale ou une importation. Ainsi, le client arrête le type de l’actif qu’il souhaite acquérir, qui peut être un équipement industriel, roulant ou encore du matériel de TP ou de manutention. Il arrête également la marque, le modèle et surtout le prix définitif qui servira par la suite pour base de calcul de son crédit.

- le fournisseur : qui peut être un concessionnaire de voiture, ou un représentant d’équipement médical, industriel… A ce dernier incombe la responsabilité de fournir et de livrer un actif conforme aux exigences de son client, tout en veillant à ce qu’il soit en bon état de marche.

- L’établissement de crédit-bail : c’est lui qui se chargera de mettre en place la solution de ƒinancement.

Pour résumer avec un schéma simple : le client choisit l’actif dont il aura besoin, remet la facture y afférente à l’établissement de crédit-bail pour ƒinancement.

Au moment de la mise en place, le leaser règle le fournisseur et met à la disposition de son client ledit actif, qu’il va exploiter en location jusqu’à la levée de l’option d’achat, à la ƒin du contrat.

Abdeslam Bouirig, Directeur Général BMCI LEASING

2- Les différentes formes du leasing

LE CRÉDIT-BAIL MOBILIER, par abréviation CBM est un mode de ƒinancement destiné aux équipements mobiliers. La panoplie d’actifs à ƒinancer dans ce cadre est très large, et comporte entre autres :

- roulant de tourisme, utilitaire ou industriel : voitures, camions de différents tonnages…

- matériel de TP ou de chantier : pelles, chargeuses, niveleuses, bulldozers…

- matériel de manutention ou de levage : chariots élévateurs, grues…

- matériel médical : IRM, scanner, …

- mobilier de bureau, ordinateurs, serveurs…

- équipements industriels pour différents secteurs, tels que le textile, la plasturgie, l’agro-industrie… Ces biens d’équipement peuvent être acquis localement ou importés auprès de fournisseurs étrangers. La durée de contrat de leasing prévue pour ce cas de ƒigure est de 60 mois maximum, et la valeur résiduelle d’usage est de 1 %.

LE CRÉDIT-BAIL IMMOBILIER, par CBI, est une opération par laquelle l’établissement de crédit-bail donne en location à son client un bien immobilier en vue de l’exploiter sur une période bien déterminée, et ce jusqu’à la levée de l’option d’achat.

Pour faire le parallèle avec le crédit-bail mobilier qui est principalement dédié au ƒinancement des actifs roulants ou des actifs industriels, sur une durée maximale de 60 mois assortie d’une valeur prix résiduelle de 1 %, le crédit-bail immobilier s’étale sur une durée un peu plus longue qui est généralement de 10 ans, et il est assorti à une valeur résiduelle qui est le plus souvent de 10 %.

Il est important de noter que l’actif à ƒinancer en CBI doit être dédié à un usage professionnel, ceci exclut par exemple les appartements à usage résidentiel, qui ne sont pas pris en charge par ce mode de ƒinancement, et qui restent ƒinançables par des crédits hypothécaires classiques auprès des établissements bancaires.

Le CBI peut porter sur le ƒinancement des biens construits tels que les plateaux de bureaux, magasins commerciaux, entrepôts de stockage ou encore des unités industrielles. Il peut également porter sur le ƒinancement des biens à construire. Dans ce cas de ƒigure, l’établissement de crédit-bail procède à l’acquisition du terrain dans un premier temps, et se charge de débloquer les fonds nécessaires à la construction au fur et à mesure de l’avancement du chantier, et ce jusqu’à la réception déƒinitive.

LE LEASE BACK : de par sa spéciƒicité, le leasing met à contribution trois intervenants. À savoir : l’Etablissement de crédit-bail, le client et son fournisseur. La notion du lease back prend du sens quand on est dans un schéma où le client est également fournisseur au même moment de la souscription.

En effet, il se peut qu’initialement un client ait procédé au ƒinancement de son investissement par des fonds propres et qu’à un moment donné, il souhaite le reƒinancer pour disposer de plus de trésorerie et pour avoir la possibilité de l’étaler sur une durée plus longue. Dans ce cas de ƒigure, le client procède à la cession de son actif à l’établissement de crédit-bail, cession qui se fait à une valeur bien déƒinie qui tient compte de son amortissement et de sa valeur marchande. Il peut alors continuer à l’exploiter tout en étant locataire.

Ainsi, le client passe du statut de propriétaire de l’actif qu’il l’a été initialement, au statut de locataire après avoir procédé au lease back pour en devenir propriétaire une deuxième fois après la levée de l’option d’achat à la ƒn du contrat de la location.

3- Raisons de choix du financement par leasing

En effet, les entreprises sont de plus en plus tentées d’avoir recours au leasing car cette technique de ƒinancement leur permet de réaliser des investissements sans immobiliser des ressources ƒinancières, tout en réalisant une optimisation ƒiscale au passage. Bref, cela leur permet de diversiƒier les solutions de ƒinancement pour optimiser la gestion de la trésorerie.

Il s’agit d’un produit simple et transparent où l’équipement, objet du ƒinancement, constitue en lui-même la principale garantie de la société de bail. La clientèle cible de cette technique de ƒinancement est très large, de l’artisan aux plus grands groupes internationaux, quel que soit leur métier ou leur secteur d’activité.

Les actifs à ƒinancer sont également très variés, à condition qu’ils soient à la fois identiƒiables, amortissables, d’un usage durable et en rapport avec l’activité du client.

Par ailleurs, précisons que les éléments non tangibles, tels que les logiciels, les fonds de commerce etc. ne peuvent faire l’objet d’un ƒinancement crédit-bail.

Par ailleurs, BMCI Leasing facilite considérablement la tâche de ses clients, entreprises ou professionnels, en prenant en charge la totalité des opérations administratives liées à l’achat des équipements. En effet, le client n’a qu’à choisir l’équipement le plus adapté à son besoin, à sélectionner son fournisseur, et à présenter une demande de ƒinancement comportant les spéciƒications de l’équipement, son prix et les modalités de paiement convenues.

C’est BMCI Leasing qui se chargera par la suite de la commande des équipements, du règlement du prix au fournisseur,…

Il est à noter à ce titre que l’intervention de BMCI Leasing, établissement ƒinancier réputé, permet souvent aux entreprises d’économiser certaines charges bancaires liées aux ouvertures de lettres de crédit.

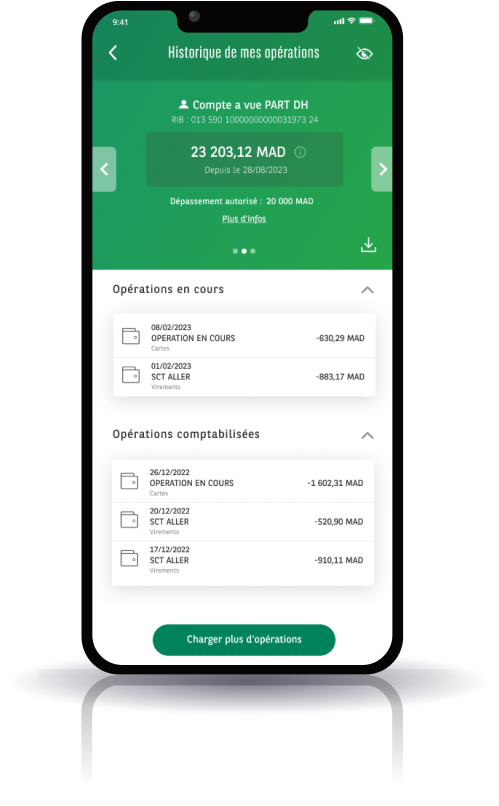

4- ÉVOLUTION DU MARCHÉ DU LEASING

Après un démarrage timide, dans les années 70, dû notamment au fait qu’investir sans être propriétaire constituait pour beaucoup d’entreprises un frein psychologique, l’activité a connu une évolution fulgurante puisque le marché du crédit-bail au Maroc est estimé aujourd’hui à 43 MMDH.

BMCI Leasing créée en 1986, a développé une réelle expertise dans l’activité du leasing et principalement du leasing immobilier, en proƒitant de l’expérience du Groupe BNP Paribas et de l’appui du réseau de la BMCI.

Aujourd’hui, BMCI Leasing est un des leaders du crédit-bail au Maroc, avec 10 % de parts de marché.

5- LA DIFFÉRENCE ENTRE LE LLD ET LE CRÉDIT BAIL DANS LE FINANCEMENT DES VÉHICULES

On note d’abord que le périmètre d’intervention de la LLD est très réduit, par rapport au crédit-bail. En effet, la Location Longue Durée se limite uniquement aux voitures, alors que le leasing ƒinance une panoplie très variée d’actifs.

Les principales différences entre ces deux modes de ƒinancement se résument comme suit :

- La LLD offre des prestations accessoires, dont le coût est intégré au niveau du loyer mensuel, à savoir la prise en charge de l’assurance, la vignette, la vidange, la réparation, la voiture de remplacement…. Ce type de prestation est pris en charge directement par le client en cas de ƒinancement par crédit-bail.

Le client de la LLD a toujours la possibilité de procéder au changement de la voiture à sa convenance, en optant pour un autre modèle autre que celui pris initialement. Cette possibilité n’est pas offerte en leasing, car le client reste sur le même actif tout au long de la période de la location.

- À la ƒin du contrat de la LLD, le véhicule est retourné à l’opérateur, alors qu’en leasing le client en devient propriétaire en levant l’option d’achat.

2828*

2828*